โดย โลเคช บิธาน

ผู้อำนวยการอาวุโส แผนกพันธมิตร ที่ Adjust

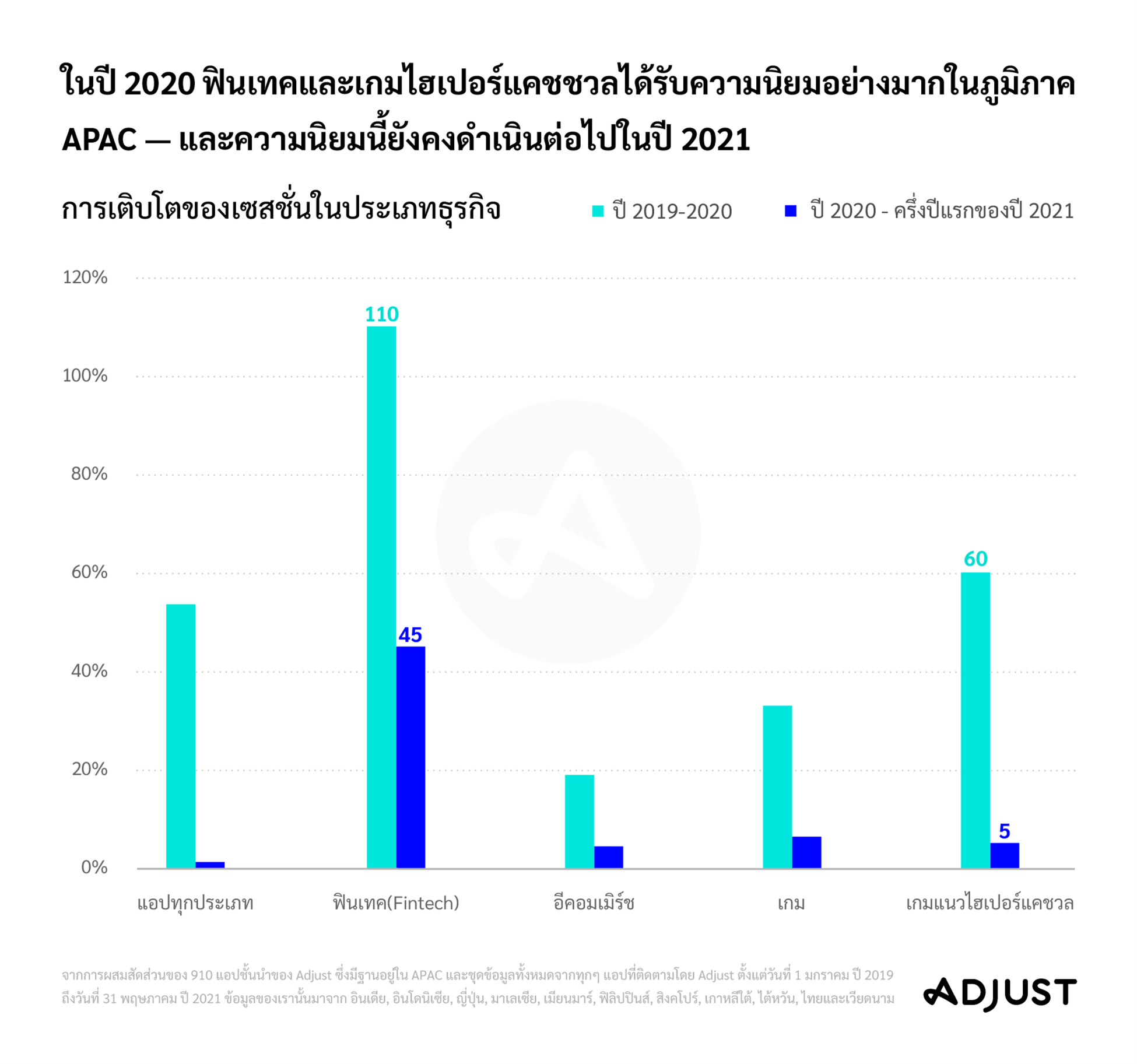

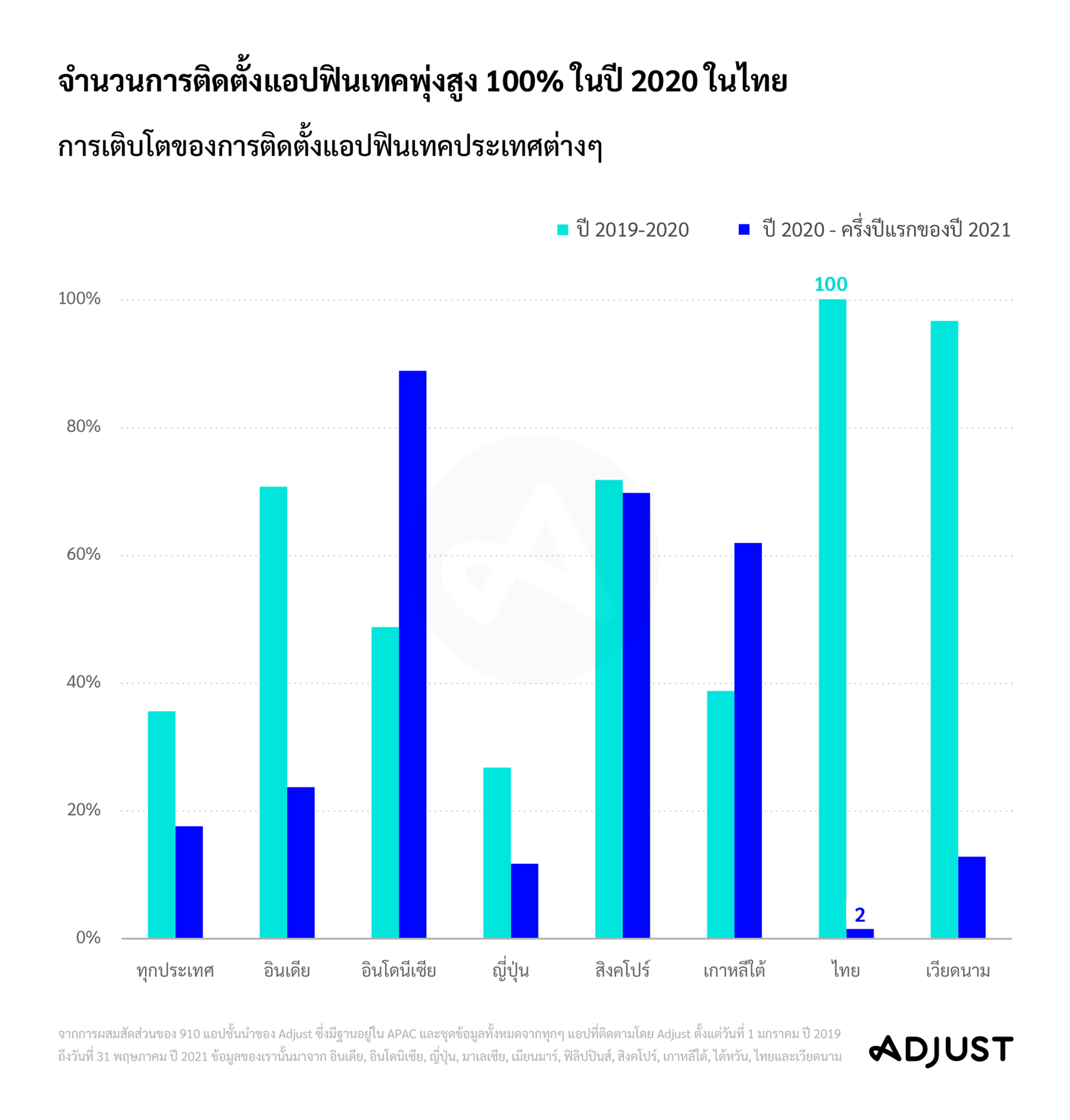

ในปี 2020 ที่ผ่านมานี้เราเห็นความเปลี่ยนแปลงครั้งใหญ่ในรูปแบบและพฤติกรรมการใช้งานแอปของผู้คน ความเปลี่ยนแปลงซึ่งเกิดในชีวิตประจำวันของเรานำไปสู่การเพิ่มจำนวนแอปที่เราติดตั้ง และระยะเวลาที่เราใช้งานแอปเหล่านั้น แอปฟินเทคนับว่าประสบความสำเร็จมาก โดยเติบโตขึ้นในทุกด้าน รายงานเทรนด์แอปโทรศัพท์มือถือปี 2021 ของ Adjust ระบุว่าปี 2020 มีการติดตั้งแอปเพิ่มจากปีก่อนหน้า 51% และยังเพิ่มอย่างต่อเนื่องที่ 23% ในปีนี้

รายงานเทรนด์แอปของ Adobe เผยว่าธนาคาร TSB ปรับกระบวนการการทำธุรกรรมทางการเงินผ่านแอปใหม่ทั้งหมด เนื่องด้วยลูกค้าหันมาใช้บริการธนาคารออนไลน์มหาศาล โดยเฉลี่ยแล้วผู้ใช้โทรศัพท์มือถือติดตั้งแอปการเงินไว้ 2.5 แอป ระหว่างช่วงระบาดโควิด-19 และผู้คนรับรู้เรื่องเกี่ยวกับการบริหารการเงินส่วนบุคคลมากขึ้น ผู้ใช้งานต่างหาแหล่งการจัดการการเงินของตนกันอย่างหลากหลายชนิดมากขึ้นอย่างที่ไม่เคยมีมาก่อน ข้อมูลของ Adobe เผยให้เห็นว่ากลางปี 2020 ในบรรดาแอปการธนาคารที่มีผู้ดาวน์โหลดนั้น หนึ่งในสี่เป็นธนาคารดิจิทัล เทียบกับเพียง 2% เมื่อปี 2017 และไม่มีแนวโน้มจะลดลงเมื่อเข้าสู่ครึ่งหลังของปี 2021

ตามเกมให้ทัน

เทรนด์การเงินดิจิทัลโตขึ้นเรื่อยๆ ทั่วโลก ประเทศจีน อินเดีย และญี่ปุ่นต่างหันมาใช้แอปชำระเงินกันเป็นจำนวนมาก สูงถึง 81%, 37.6% และ 25.4% ตามลำดับ แม้ในตลาดอย่างประเทศฝรั่งเศสและเยอรมนี ซึ่งการชำระเงินทางโทรศัพท์มือถือไม่เป็นที่นิยม กลับมีการเติบโตถึง 20% การที่แอปฟินเทคเติบโตอย่างเป็นประวัติการณ์เช่นนี้สร้างแรงกดดันให้การให้บริการทางการเงินแบบดั้งเดิมขยับตามให้ทัน

ธนาคารต่างๆ ล้วนหันมาให้บริการดิจิทัลของตนเอง และเริ่มมีปฏิสัมพันธ์กับผู้ใช้งานออนไลน์ หรือไปเป็นพาร์ทเนอร์กับฟินเทคอื่นๆ แต่การปรับตัวจะมีประสิทธิภาพหรือไม่ สามารถเรียนรู้อะไรได้บ้างจากผู้ที่เข้ามาเปลี่ยนแปลงวงการการเงิน ขึ้นกับธนาคารแถวหน้าว่าจะปรับตัวสู่กรอบความคิดการมีรากฐานบนมือถือ เพื่อตอบโจทย์ผู้ใช้ และคงจุดยืนในการทำธุรกิจ

รายงานเทรนด์ดิจิทัลของ Adobe เปิดเผยว่าการสร้างฐานลูกค้านั้นสำคัญที่สุดในการทำการตลาด (34%) แอปธนาคารควรใช้วิธีการที่แตกต่างเพื่อสร้างฐานผู้ใช้งาน (UA: User Acquisition) มากกว่าแอปฟินเทคซึ่งให้บริการต่างๆ (เช่น การลงทุน ประกันภัย) การสร้างความเปลี่ยนแปลงเพียงเล็กน้อยสามารถสร้างผลลัพธ์ที่น่าพึงพอใจได้ ธนาคารที่ตั้งกลุ่มเป้าหมายผู้ใช้ได้ตรงจุดอย่างเหมาะสมกับบริการจะสามารถสร้างความภักดีต่อองค์กรได้อย่างยาวนาน สิ่งสำคัญที่ควรปฏิบัติคือการมุ่งเน้นไปที่ฟังก์ชั่นและจุดขายอันมีเอกลักษณ์ของแอป

ไขความกระจ่างของเส้นทางและประสบการณ์ผู้ใช้

ข้อมูลจากรายงานเทรนด์แอปทั่วโลกของ Adjust แสดงให้เห็นว่าการใช้แอปฟินเทคในปี 2020 เพิ่มขึ้น 85% อย่างน่าประทับใจเมื่อเทียบกับปีก่อน และยังเพิ่มขึ้นสูงในปี 2021 โดยเติบโตที่ 49% ชาร์ทระยะการใช้งานโดยรวมแสดงให้เห็นว่าการทำธุรกรรมทางธนาคารเพิ่มขึ้นจากละ 4.95 นาทีต่อการเข้าใช้งานหนึ่งครั้งเมื่อปี 2019 มาเป็น 5.5 นาทีในปี 2020 ส่วนในครึ่งแรกของปี 2021 นั้นตกลงมาเล็กน้อยที่ 5.2 นาที แต่ถือว่ายังทำได้ดีกว่าค่าเฉลี่ยของปี 2019

คริสโตเฟอร์ ยัง ผู้อำนวยการด้านกลยุทธ์อุตสาหกรรม และการตลาด แผนกการบริการด้านการเงิน ที่ Adobe กล่าวว่าการจะสำเร็จได้ขึ้นอยู่กับการคิดและทำทุกอย่างแบบดิจิทัล

"เราทำงานกับสถาบันทางการเงินที่ใหญ่ที่สุดบางรายที่ให้บริการผ่านช่องทางดิจิทัลและดั้งเดิม เราได้ถกเพื่อความรู้ว่าควรเปลี่ยนผ่านสู่การเลือกใช้และเลือกปฏิบัติงานเชิงดิจิทัลเป็นอันดับแรก ไม่ใช่การเลือกใช้และเลือกปฏิบัติงานเชิงดิจิทัลเพียงอย่างเดียว ความเป็นจริงคือพวกเขากำลังต่อสู้กับบริษัทที่สร้างความสั่นสะเทือนในวงการ บริษัทที่เน้นโทรศัพท์มือถือเท่านั้น จึงมีความจำเป็นที่จะต้องกระตุ้นอุตสาหกรรมให้เน้นความสำคัญไปที่ประสบการณ์โทรศัพท์มือถือให้มากขึ้น และพัฒนาให้เป็นมากกว่าการปฏิสัมพันธ์ในการทำธุรกรรมเพียงอย่างเดียว”

ความสำคัญของการยืดหยุ่นและการปรับตัว

ธุรกิจที่เน้นการใช้โทรศัพท์มือถือเป็นอันดับแรกทั้งหมดให้ผู้ใช้ควบคุมและทำความเข้าใจเรื่องการเงินได้กระจ่างขึ้น ในภูมิทัศน์ของการเงินในปัจจุบัน ลูกค้าสามารถเปิดบัญชีธนาคารและใช้กระเป๋าตังค์ดิจิทัลได้ง่ายดายในไม่กี่นาที นวัตกรรมรุดหน้าผ่านสถาปัตยกรรมการบริการส่วนย่อยและ APIs ให้ความยืดหยุ่นกับธนาคารที่ประกอบธุรกิจเชิงดิจิทัล ความคล่องตัวเช่นนี้ที่เราในฐานะผู้บริโภคต่างมองหา ในทางกลับกัน แพลตฟอร์มการธนาคารแถวหน้ายังคงใช้ระบบที่ซับซ้อนและซ้อนทับกัน

ระบบเหล่านี้ขาดความคล่องตัว แตกต่างจากการบริการทางการเงินที่คำนึงถึงแบบดิจิทัลเป็นอันดับแรก แต่สิ่งที่สำคัญไปกว่านั้นคือค่าดำเนินการนั้นแพงกว่ามาก หากธนาคารแถวหน้าต้องการจะแข่งขันกับธนาคารอื่นๆ ที่มีส่วนช่วยพัฒนาอุตสาหกรรมการเงิน ระบบการตรวจสอบและปรับเปลี่ยนสำคัญอย่างยิ่งยวด

การเข้าใจความต้องการ ความคาดหวัง และพฤติกรรมการใช้แอปของผู้ใช้เป็นเรื่องสำคัญมาก เนื่องจากการธนาคารเชิงดิจิทัลมีแต่จะเติบโต ฟีเจอร์อย่างแผนค่าบริการบัญชี การใช้จ่ายข้ามชาติ การชำระเงินฉับไว หน้าจอการใช้งานที่ให้ข้อมูลที่เป็นประโยชน์และไม่มีขีดจำกัดความสามารถกลายมาเป็นบรรทัดฐานใหม่ที่พึงปฏิบัติถ้วนหน้า ธนาคารแถวหน้าสามารถศึกษาโมเดลธุรกิจเหล่านี้เพื่อนำมาสร้างกลยุทธ์ที่มีผู้ใช้เป็นศูนย์กลางและขับเคลื่อนด้วยข้อมูล

คุณยังจากบริษัท Adobe กล่าวได้ดีว่า "สิ่งที่เกิดขึ้นท่ามกลางโควิด-19 คืออุตสาหกรรมการให้บริการทางการเงินการสร้างประสบการณ์ด้านดิจิทัลที่มีความหมาย อันสามารถยกระดับสภาพคล่องทางการเงินของลูกค้า เมื่อโทรศัพท์มือถือกลายเป็นช่องทางหลักของการมีปฏิสัมพันธ์ต่อลูกค้า ประสบการณ์ทางโทรศัพท์มือถือจึงต้องเปลี่ยนจากความเคลื่อนไหวทางการเงินสู่การช่วยผู้บริโภคบริหารจัดการการเงินอย่างชาญฉลาด"

โอกาสในการเติบโต

ภายในปี 2026 คาดว่าตลาดการธนาคารทางโทรศัพท์มือถือทั่วโลกจะเติบโตที่ 1.82 พันล้านเหรียญสหรัฐฯ โดยมีอัตราการเติบโตรายปีที่ 12.2% ตั้งแต่ปี 2019 ถึง 2026 ถึงเวลาแล้วที่จะต้องวิเคราะห์และเรียนรู้จากพฤติกรรมลูกค้า ตั้งแต่การต้อนรับลูกค้าใหม่ไปจนถึงลำดับเส้นทางการใช้งานของผู้ใช้ และประสบการณ์ผู้ใช้ (UX) จำแนกผู้ใช้งานจากข้อมูลเชิงลึกและข้อมูลต่างๆ และมองภาพรวมของสิ่งที่บริษัทพร้อมไปกับการปรับตัวของลูกค้า

หากคุณกำลังมีปัญหาในการรักษาฐานลูกค้าของแอปธนาคาร ถึงเวลาแล้วที่จะต้องทำความเข้าใจพฤติกรรมการใช้แอปของผู้ใช้ ผู้ใช้กลับมาเปิดใช้งานเมื่อใดและเพื่อวัตถุประสงค์ใด การเน้นย้ำอัตราการรักษาฐานลูกค้าจะช่วยให้คุณสามารถรู้ก่อนกาลถึงปัญหาการต้อนรับลูกค้าใหม่ จะสามารถทราบว่าคุณได้มอบเนื้อหาอันทันสมัยเพียงพอที่ผู้ใช้จะสนใจหรือเปล่า และทดสอบความสำเร็จของข้อเสนอการบอกต่อ/ต้อนรับผู้ใช้ใหม่ ธนาคารที่มีนวัตกรรมอย่างต่อเนื่อง และมอบประสบการณ์การใช้งานที่ดีกว่าคือผู้ที่จะประสบความสำเร็จในตลาดต่างๆ รอบโลกเมื่อเราๆ ท่านๆ พ้นภัยร้ายของเงื้อมมือวิกฤตการโควิด-19 แล้ว